Detalhes Contabilidade e Livro Caixa

.

- Plataforma Multi Empresas

- Acesso Multi Usuários com senhas configuráveis

- Licenças Mensal, Semestral ou Anual

- Plano de Contas

- Cadastro de Históricos Padrões

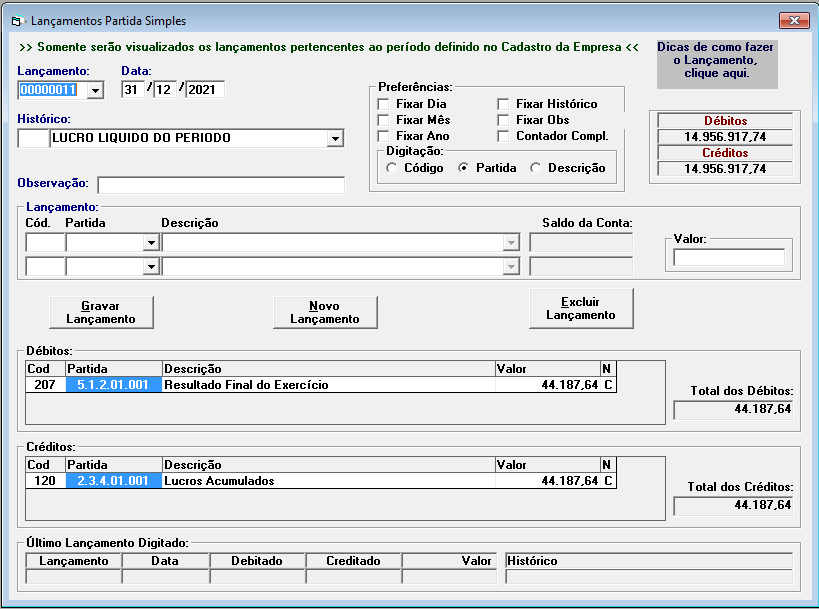

- Lançamentos em Partida Simples (1 débito x 1 crédito)

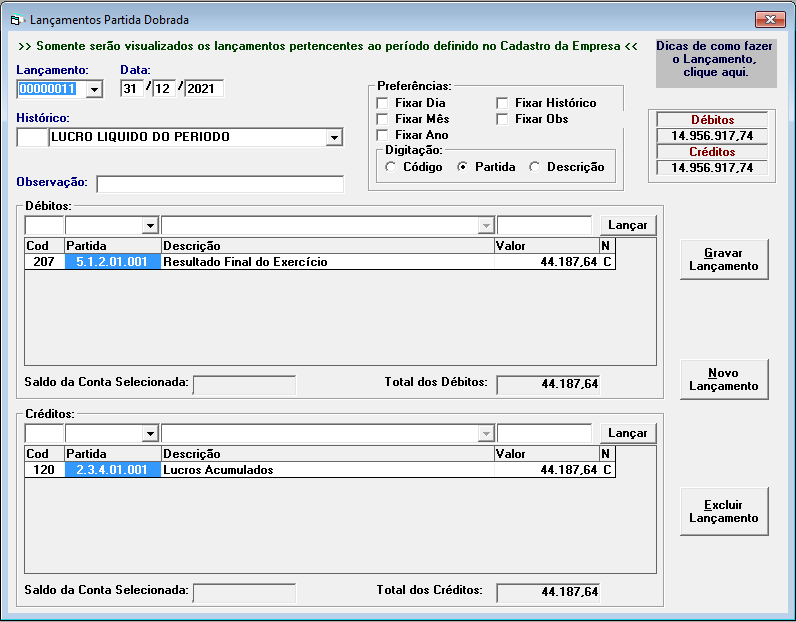

- Lançamentos em Partida Dobrada (vários débitos x vários créditos)

- Livro Caixa simplificado (entradas e saídas)

- Livro Caixa Contábil

- – Emissão do Livro Razão

- – Emissão do Livro Diário

- – Emissão de Balancetes

- – Emissão de Balaço

- – Emissão de D.R.E. (configurável pelo usuário)

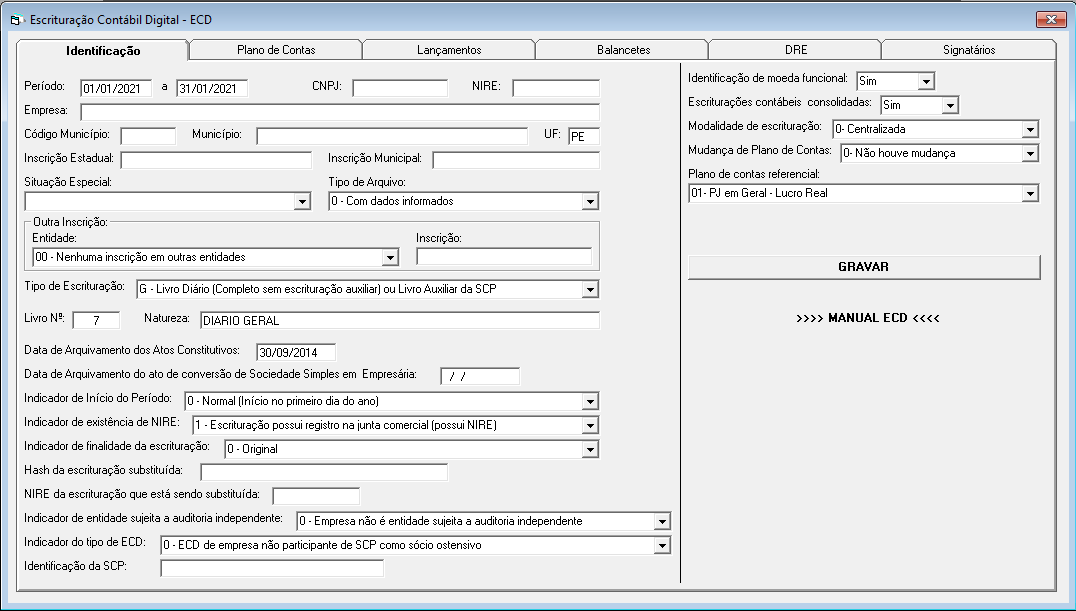

- – Exportação para o Sped Contábil

- – Integração com o sistema Rwfol (Folha de Pagamento)

ESCRITA FISCAL (ICMS E IPI)

- Plataforma Multi Empresas

- Acesso Multi Usuários com senhas configuráveis

- Licenças Mensal, Semestral ou Anual

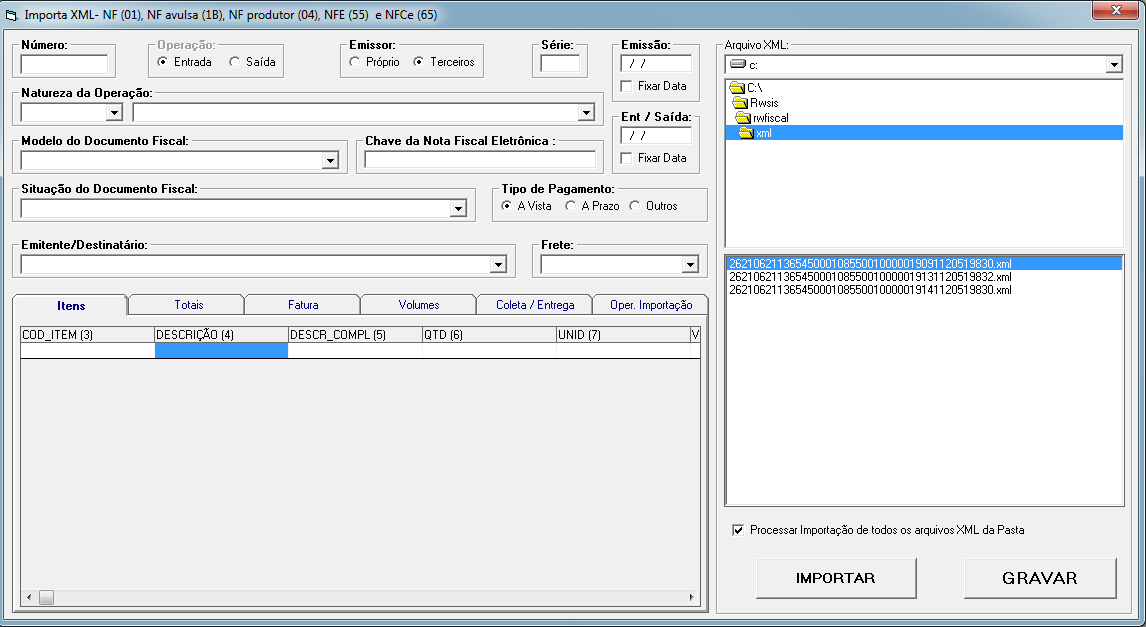

- Importação de arquivos XML

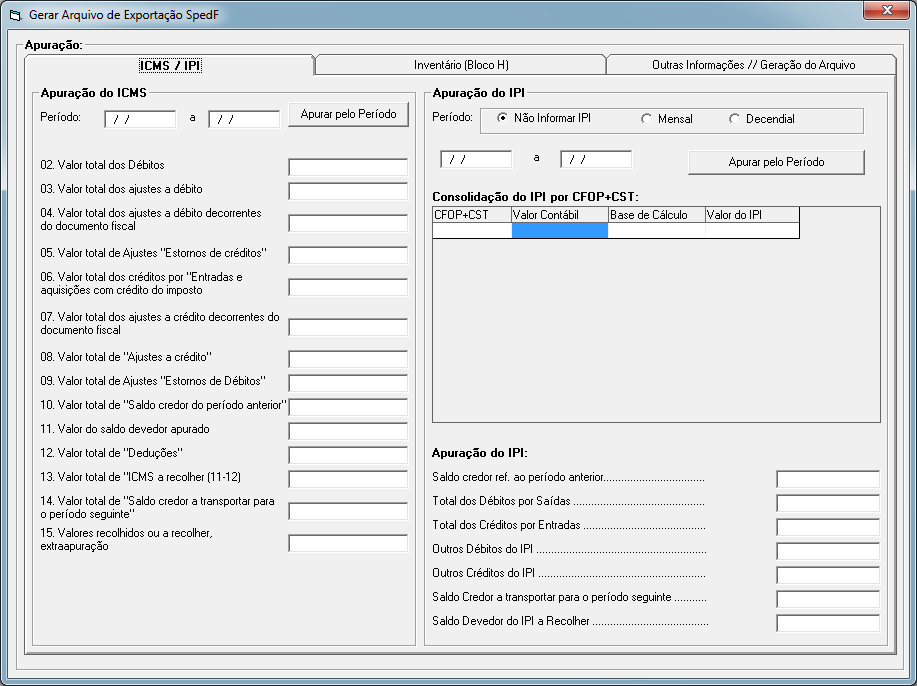

- Exportação para o Sped (EFD – icms e ipi)

O SPED Contábil e a ECD (Escrituração Contábil Digital) são parte do Sistema Público de Escrituração Digital (SPED), que foi instituído pela Receita Federal com o objetivo de modernizar e facilitar o processo de escrituração contábil e fiscal no Brasil.

O que é a ECD?

A ECD é uma obrigação acessória que visa a substituição dos livros contábeis e documentos fiscais em formato digital. Ela deve ser transmitida à Receita Federal anualmente por empresas tributadas pelo lucro real, lucro presumido ou simples nacional (dependendo da exigibilidade). A ECD é composta principalmente por:

- Livro Diário: Todos os registros contábeis de uma empresa, de forma cronológica, com base nas transações realizadas.

- Livro Razão: Detalhamento das contas contábeis e seus saldos.

- Balancetes: Demonstrações que refletem a situação contábil da empresa em determinado período.

- Outros relatórios e informações, como o plano de contas, a partição de saldos e os ajustes do patrimônio.

Objetivo da ECD

O objetivo do SPED Contábil e da ECD é trazer mais eficiência, reduzir custos e evitar fraudes fiscais, além de garantir a padronização e a confiabilidade das informações contábeis entregues ao fisco. A escrituração contábil digital proporciona à Receita Federal a visualização mais clara das informações fiscais e contábeis das empresas.

Obrigações de quem deve transmitir a ECD

- Empresas tributadas pelo lucro real: Devem enviar a ECD sempre, independentemente do porte.

- Empresas tributadas pelo lucro presumido: Devem enviar a ECD, caso optem pela tributação pelo lucro presumido e estejam obrigadas a essa escrituração.

- Simples Nacional: Em regra, as empresas do Simples Nacional não são obrigadas a entregar a ECD, mas existem exceções. Se a empresa for optante pelo Simples Nacional, mas também estiver obrigada a apurar IRPJ ou CSLL com base no lucro real, terá de entregar a ECD.

Prazos de entrega da ECD

A ECD deve ser entregue até o 30 de junho do ano seguinte ao ano-calendário da escrituração. Ou seja, a escrituração referente ao ano de 2023 deve ser entregue até 30 de junho de 2024.

Benefícios da ECD

- Redução de erros: A escrituração digital ajuda a eliminar erros comuns na escrita manual dos livros contábeis.

- Eficiência no processo de auditoria e fiscalização: Facilita a fiscalização da Receita Federal, pois as informações são enviadas de forma mais clara e acessível.

- Integração com o SPED Fiscal: A integração com o SPED Fiscal permite maior controle sobre as obrigações fiscais da empresa.

Como fazer a ECD?

- Preparação dos dados contábeis: Reúna todas as informações e documentos que compõem os livros contábeis (diário, razão, balancetes, etc.).

- Utilização do programa SPED: A Receita Federal disponibiliza o programa Validador da ECD, que é utilizado para a escrituração e geração do arquivo digital no formato exigido.

- Validação e transmissão: Após a geração do arquivo, é necessário validar os dados e transmiti-los para a Receita Federal, por meio do e-CAC (Centro Virtual de Atendimento).

Se você for contador ou responsável pela escrituração contábil de uma empresa, é importante garantir que todos os dados estejam corretos, pois erros podem gerar multas ou complicações com o fisco.

O SPED Contábil (Sistema Público de Escrituração Digital Contábil) e a ECF (Escrituração Contábil Fiscal) são componentes importantes do sistema de escrituração eletrônica exigido pela Receita Federal do Brasil para a entrega das informações fiscais e contábeis das empresas.

1. SPED Contábil (Escrituração Contábil Digital)

O SPED Contábil foi instituído pela Receita Federal do Brasil com o objetivo de substituir os livros contábeis em papel por uma versão digital. Ele tem como função registrar as operações contábeis de uma empresa, proporcionando maior transparência e eficiência nos processos de fiscalização tributária. As empresas precisam enviar periodicamente os registros contábeis, como balanços patrimoniais e demonstrações de resultados.

Os principais aspectos do SPED Contábil incluem:

- Validade jurídica: O SPED tem a mesma validade que os livros contábeis em papel, desde que o envio seja feito de forma correta.

- Padrão digital: O envio de dados é realizado por meio de um arquivo digital (em formato TXT ou XML), que segue um layout específico.

- Informações necessárias: A escrituração inclui as demonstrações contábeis (como balanço patrimonial, DRE, entre outros) e o livro diário.

2. ECF (Escrituração Contábil Fiscal)

A ECF é a escrituração contábil com fins fiscais, instituída pela Instrução Normativa RFB nº 1.422/2013. Ela é obrigatória para todas as pessoas jurídicas tributadas pelo IRPJ (Imposto de Renda da Pessoa Jurídica), com exceção de algumas categorias específicas, como microempresas e empresas de pequeno porte, dependendo do seu regime tributário.

A ECF tem como função consolidar as informações contábeis e fiscais da empresa, servindo para apuração do imposto de renda e da contribuição social sobre o lucro. Ela integra os dados da escrituração contábil e fiscal e é transmitida anualmente.

Diferença entre SPED Contábil e ECF

Embora ambas as obrigações envolvam a escrituração contábil, a principal diferença entre elas é que:

- O SPED Contábil tem o foco em registrar as operações contábeis de acordo com as normas contábeis brasileiras, sendo obrigatório para todas as empresas.

- A ECF, por sua vez, é específica para apuração fiscal do IRPJ e da CSLL, refletindo o lucro tributável da empresa e suas variações. A ECF se baseia nas informações do SPED Contábil, mas com foco no impacto fiscal.

Prazos e Obrigações

- SPED Contábil: Deve ser entregue anualmente até o último dia útil do mês de maio do ano seguinte.

- ECF: Também deve ser transmitida anualmente, até o último dia útil do mês de julho do ano seguinte.

Ambas as escriturações devem ser feitas de acordo com os padrões estabelecidos pela Receita Federal, utilizando o PGD (Programa Gerador da Declaração) específico para cada uma dessas obrigações.

Principais Componentes do SPED Contábil

- Bloco 0: Abertura do arquivo e identificação da empresa.

- Bloco I: Plano de contas da empresa.

- Bloco J: Demonstrações contábeis (Balanço Patrimonial, DRE, etc).

- Bloco K: Fichas de lançamentos contábeis, que detalham as transações realizadas.

- Bloco X: Encerramento do arquivo.

Principais Componentes da ECF

- Bloco 0: Abertura da escrituração e informações iniciais.

- Bloco M: Informações de apuração do IRPJ e CSLL.

- Bloco X: Demonstração da apuração do lucro real, presumido ou arbitrado.

- Bloco Y: Dados de ajustamento fiscal e informações complementares.

Ambos os arquivos devem ser transmitidos por meio do e-CAC (Centro Virtual de Atendimento ao Contribuinte), utilizando certificado digital.

Conclusão

O SPED Contábil e a ECF têm objetivos semelhantes, mas servem a propósitos distintos no sistema tributário brasileiro. O SPED Contábil lida com a escrituração contábil das empresas, enquanto a ECF tem como foco a apuração de impostos e contribuições. Ambas as obrigações devem ser enviadas eletronicamente à Receita Federal, promovendo maior agilidade, segurança e transparência no cumprimento das obrigações fiscais e contábeis.